美股长期回报及估值分析

主要介绍了美股的长期表现,增长原因解释和目前估值水平评估。

主要结论

- 从长期来看,美股是一个十分优质的资产。近50年年化增长为

10.3%,近150年年化增长为4.5%。 - 过去50年,美股增长的主要原因,涨幅从高到低,分别是通货膨胀,盈利增加和估值水平提升。

- 基于不同的估值方法,即使是考虑相对激进的估算方法,目前美股还是相对参考基准高了

50%左右。整体高估的风险不小,长期建仓需要更加耐心的等待机会。

背景

美国股市作为全球最大和最悠久的资本市场,有着100多年历史,经历了两次世界大战,经历了大萧条,经历了石油危机,经历了互联网泡沫,经历了次贷危机,正在经历新冠疫情危机。作为全球最重要的资产,今天我们来看一下它长期的表现情况。

美股长期回报

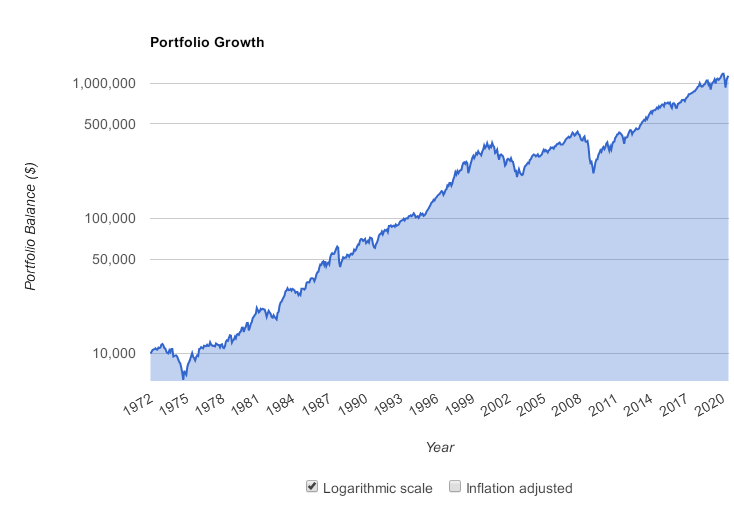

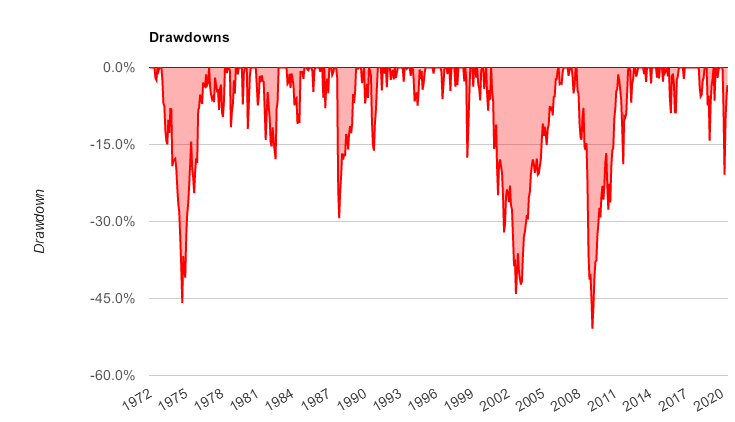

1972年以来的表现

从1972年至今,美股整体增长了112倍,年化增长为10.3%,经通货膨胀调整的年化增长为6.2%,年波动率为15.6%,期间最大回撤为50.9%。长期回报远高于其它任何主流资产(债券,房地产,原油,黄金等),也远高于货币M2增长和通货膨胀。

美股在几次重大危机中的下跌情况如下:

| 经济危机 | 开始 | 结束 | 最大回撤 |

|---|---|---|---|

| 石油危机 | Oct 1973 | Mar 1974 | -12.61% |

| 87年股灾 | Sep 1987 | Nov 1987 | -29.34% |

| 亚洲金融危机 | Jul 1997 | Jan 1998 | -3.72% |

| 俄罗斯金融危机 | Jul 1998 | Oct 1998 | -17.57% |

| 互联网泡沫 | Mar 2000 | Oct 2002 | -44.11% |

| 次贷危机 | Nov 2007 | Mar 2009 | -50.89% |

整体上表现最差的是次贷危机和互联网泡沫,整体股价从最高点都腰斩了。

但整体来说,如果能耐心持有的话,美股的长期回报还是很可观的。基本上没有其它资产可以有如此高的“几乎确定的长期回报”。

更多关于美股表现的数据,可以参考这个网站。

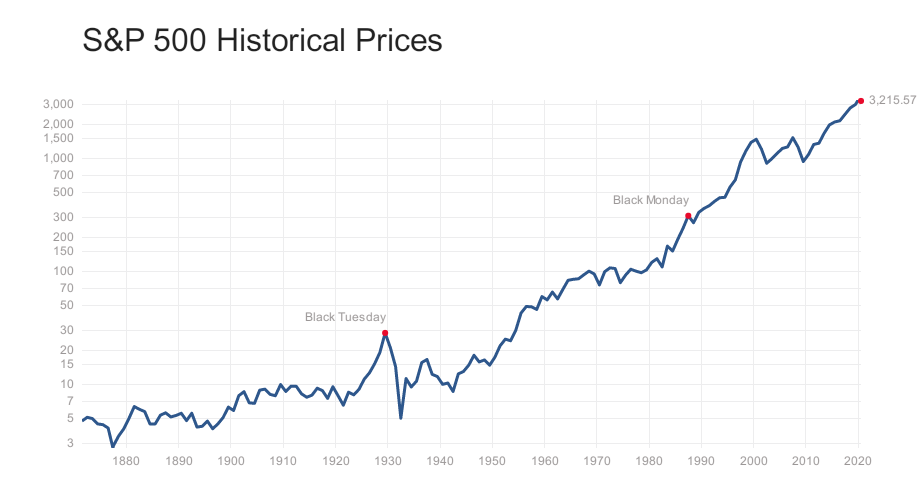

近150年的表现

诺贝尔经济奖得主罗伯特·席勒(Robert J. Shiller)在他的著作《非理性繁荣》(Irrational Exuberance),整理了近150年的美股(根据标普500的编制规则)的价格走势:

美股指数从1871年的4.44增长到2020年的3215.57,增加了723倍,年化增长为4.5%。年化增长跟1972年以来的数据相比低了不少,但考虑到这个是近150年的稳定4.5%增长,中间经历了各种世界变换,还是挺不容易的。想想看如果1940年抗战的时候买了“法币理财项目”,现在早就血本无归了。

长期增长的原因

考虑到股价 = 市盈率 * 盈利,那长期股价的回报主要来自两个部分:

- 盈利的增长

- 估值的提升

如果考虑到通货膨胀的因素的话,长期回报可以拆分为三部分:

- 通货膨胀

- 真实盈利(去除通胀后)的增长。类似我们平时说的GDP增长

- 估值的提升。其中估值跟投资者情绪(乐观/泡沫程度)和资金成本(利率)有关

如果以1972年至今数据来看:

美股增长主要原因是盈利(真实盈利+通货膨胀),然后是估值的提升。

在我个人看来,盈利的增长也是可以长期投资股市的核心逻辑:

好的公司的营收可以跑赢通货膨胀,并且可以持续增长。

| 类别 | 总增长率 | 数据来源 |

|---|---|---|

| 美股指数 | +3013% | 数据链接 |

| 通货膨胀 | +517% | 数据链接 |

| 真实盈利 | +198% | 数据链接 |

| 估值(CAPE) | +74% | 数据链接 |

美股目前估值水平及风险

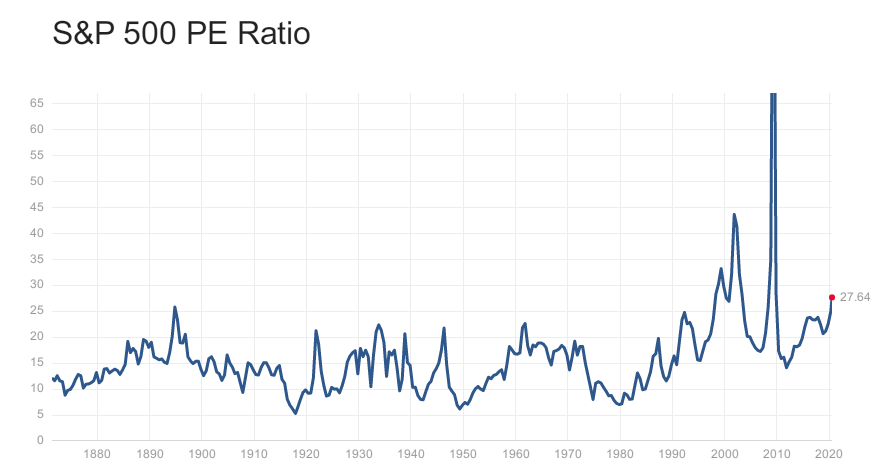

市盈率(PE)

市盈率(PE)是一个最常用和直观的衡量估值水平的指标。标普500的市盈率走势如下:

历史中位数市盈率在14.8倍,目前是27.6倍,估值属于比较高的水平,比中位数高了86%。历史最高是次贷危机期间的123.8倍。

不过,直接用市盈率有一个问题,就是企业的盈利可能变化比较大,而这个会影响我们对估值的判断。例如标普500历史市盈率出现在次贷危机的时候,达到了124倍。但那个时候价格已经大幅下跌,其实估值不算特别夸张。但是因为次贷危机期间企业盈利大幅下降,因此显得PE值特别高。

席勒市盈率(CAPE)

为了修正市盈率存在的上述问题,席勒在提出了“经周期调整的市盈率(CAPE)”的概念,以用过去10年去除通胀的真实盈利平均值作为计算PE的分母,这样就避免了因为盈利大幅变化导致的市盈率偏差。

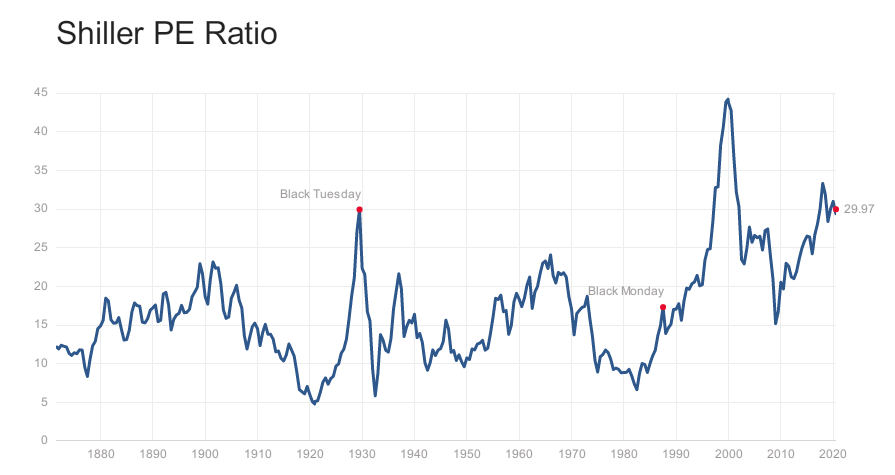

标普500的席勒市盈率如下:

可以看到经过调整后,次贷危机期间的估值水平可以有一个比较正确的参考了。

历史上CAPE中位数为15.8,目前是30.0,估值属于比较高的水平,比中位数高了90%。历史最高是互联网泡沫期间的44.2。

不过,我个人觉得席勒市盈率可能还有一个问题,就是货币政策的变换,特别是基准利率的变化,可能会导致市盈率的自然提升。这里有两个角度可以看一下:

- 如果现在货币放水,利率下降,自然会有更多钱配置到股市,会导致估值升高

- 按照经典理论,股价可以看作企业未来现金流的净现值,利率的下降会导致贴现率的下降,也会导致估值的提高。

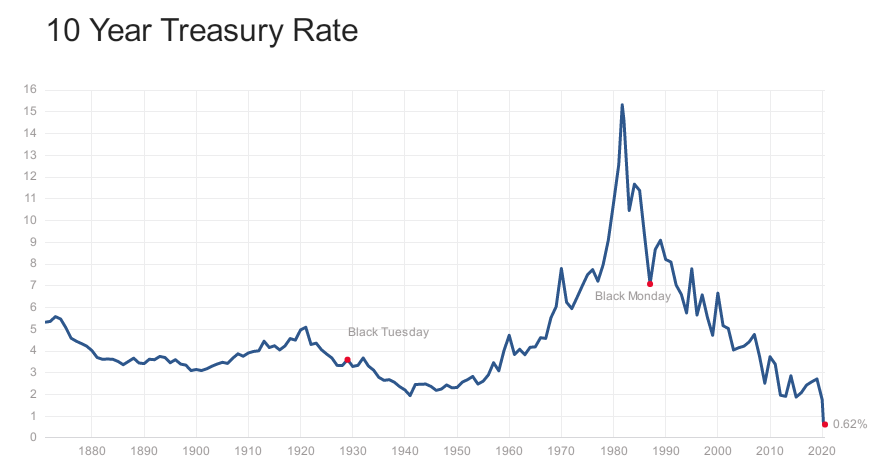

美国10年期国债的利率走势如下:

我们可以看到1980年以后利率持续下降(这也是美国债券超级大牛市的时间段),目前是0.6%,处于历史最低的水平。在利率如此低的情况下,似乎高估值也能接受了。

经利率调整的市盈率参考

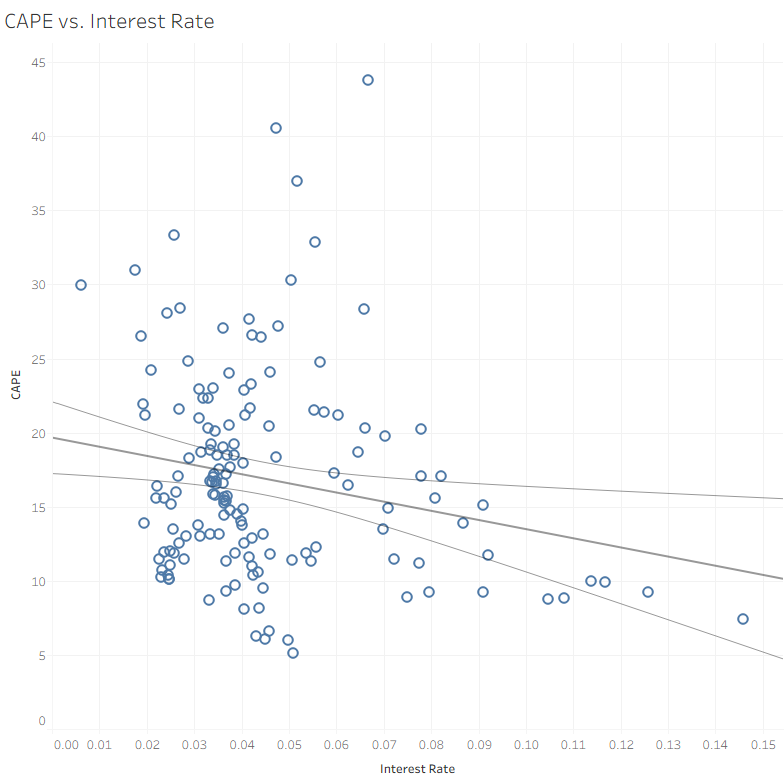

利用该网站的数据,我做了一个简单模型分析利率和市盈率的关系:

简单的线性关系是:

CAPE = -61.77*Interest Rate + 19.67

也就是说利率每降低100个基点(1%),基准市盈率会升高0.6倍左右。

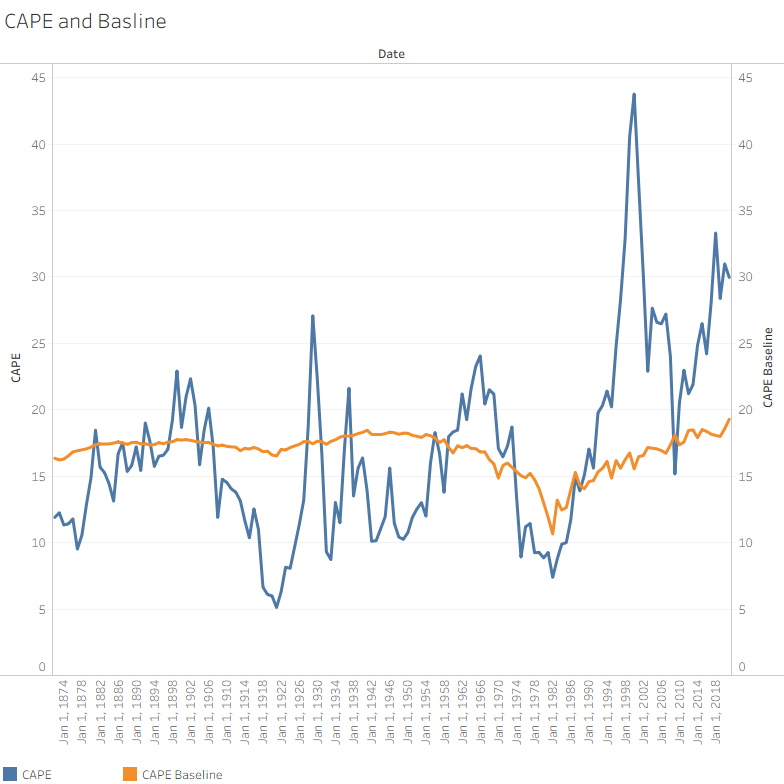

基于这个数据,我们再看一下CAPE的走势情况:

目前的基准CAPE参考是19.3倍,比历史中位数高了一些。但考虑到目前的CAPE是30.0,仍然比基准高了55%左右,还是处于比较高的水平。

个人小结

基于上述分析,我个人觉得美股目前估值风险还是不小的,加仓要慎重。如果能碰上美股下跌36%以上,则是相对比较确定的长期建仓机会。

当然了,股市估值会更多的由看多者决定,而不是看空者,所以高估可能会是一个持续很久的过程。但是回顾了过去的美股长期走势后,我们发现股市总是有众人恐慌的时候,会有合适的价格。我们能不能有足够的耐心和资金坚持到那个时候,这是对长期投资者的重要挑战。和大家共勉。

2020年07月17日